BrokerHiveX

BrokerHiveXหน้าแรกโบรกเกอร์ข่าวการประเมินโบรกเกอร์สถาบันการลงทุนการเปิดเผยกลุ่ม

BrokerHiveX

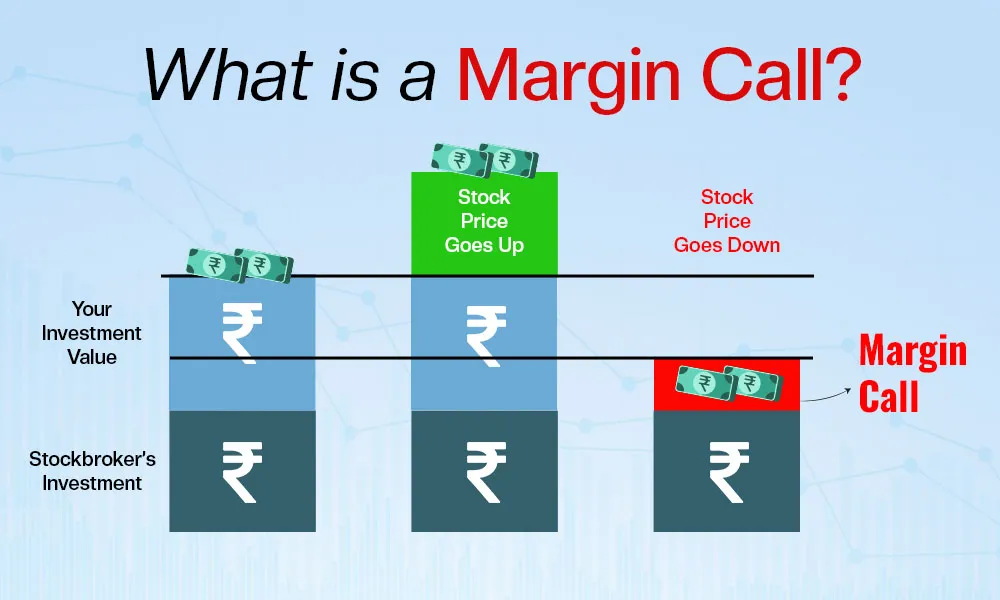

BrokerHiveXบทสรุป:การเทรดด้วยเลเวอเรจเป็นหนึ่งในเครื่องมือที่ทรงพลังและอันตรายที่สุดในตลาดการเงินยุคใหม่ มันช่วยให้เทรดเดอร์สามารถควบคุมตลาดได้ด้วยเงินทุนที่น้อยกว่าขนาดสถานะซื้อขายมาก ส่งผลให้ทั้งกำไรและขาดทุนเพิ่มขึ้น ผลกระทบแบบ "ขยาย" นี้เป็นดาบสองคม แม้ว่ามันจะสามารถเร่งกำไรได้ แต่ก็สามารถขยายผลขาดทุนได้อย่างรวดเร็วเช่นกัน ซึ่งมักนำไปสู่การเรียกหลักประกัน (margin call) อันน่าสะพรึงกลัว

การเทรดแบบเลเวอเรจเป็นหนึ่งในเครื่องมือที่ทรงพลังและอันตรายที่สุดในตลาดการเงินยุคใหม่ เลเวอเรจช่วยให้เทรดเดอร์สามารถควบคุมตลาดได้ด้วยเงินทุนที่น้อยกว่าขนาดสถานะซื้อขายมาก ส่งผลให้ทั้งกำไรและขาดทุนเพิ่มขึ้น ผลกระทบแบบ "ขยาย" นี้เป็นดาบสองคม แม้จะเร่งกำไรให้เร็วขึ้น แต่ก็อาจเพิ่มการขาดทุนได้อย่างรวดเร็ว ซึ่งมักนำไปสู่การเรียกหลักประกัน (margin call) ที่น่ากังวล ข้อมูลจาก Financial Conduct Authority (FCA) ของสหราชอาณาจักรระบุว่า เทรดเดอร์สัญญาซื้อขายส่วนต่าง (CFD) รายย่อย 74% ถึง 89% ขาดทุน ซึ่งแสดงให้เห็นถึง ความสำคัญ ของการทำความเข้าใจกลไกของเลเวอเรจและมาร์จิ้นก่อนทำการซื้อขาย

การเรียกหลักประกัน (Margin Call) ไม่ใช่แค่เหตุการณ์ทางเทคนิคเท่านั้น แต่ยังอาจหมายถึงความอยู่รอดและความเสี่ยงของบัญชีของคุณ การบริหารความเสี่ยงอย่างมีประสิทธิภาพเป็นสิ่งสำคัญอย่างยิ่งต่อการหลีกเลี่ยงการเรียกหลักประกันและการบังคับชำระบัญชี คู่มือนี้จัดทำขึ้นโดยข้อมูลที่เชื่อถือได้และข้อมูลเชิงลึกจากหน่วยงานกำกับดูแลของ BrokerHiveX มอบความรู้และเครื่องมือในการจัดการความเสี่ยงจากเลเวอเรจ การนำกลยุทธ์ Stop-loss ที่มีประสิทธิภาพมาใช้ และการรักษาวินัยในการเทรด ในฐานะแหล่งข้อมูลที่เชื่อถือได้สำหรับการจัดอันดับโบรกเกอร์ระดับโลก ข้อมูลด้านกฎระเบียบ และการวิเคราะห์ตลาดโดยผู้เชี่ยวชาญ BrokerHiveX จึงเป็นแหล่งข้อมูลที่ขาดไม่ได้สำหรับเทรดเดอร์และผู้เชี่ยวชาญ

เลเวอเรจ ช่วยให้เทรดเดอร์สามารถควบคุมสถานะที่ใหญ่กว่าได้โดยใช้เงินทุนที่ค่อนข้างน้อย (เช่น มาร์จิ้น ) อัตราส่วนเลเวอเรจ (เช่น 50:1) เป็นตัวกำหนดความเสี่ยงในตลาดต่อหน่วยเงินทุน ตัวอย่างเช่น เลเวอเรจ 50:1 หมายความว่าเงินฝากมาร์จิ้น 1,000 ดอลลาร์สามารถควบคุมสถานะ 50,000 ดอลลาร์ได้

ความสัมพันธ์ทางคณิตศาสตร์:

อัตราส่วนเลเวอเรจ = ขนาดตำแหน่ง ÷ มาร์จิ้น

ความต้องการมาร์จิ้น (%) = 1 ÷ อัตราส่วนเลเวอเรจ × 100

ตัวอย่าง:

หากคุณต้องการเปิดสถานะมูลค่า 100,000 ดอลลาร์สหรัฐฯ ด้วยเลเวอเรจ 50:1 คุณจะต้องมีมาร์จิ้น 2,000 ดอลลาร์สหรัฐฯ (100,000 ÷ 50 = 2,000) หากตลาดเคลื่อนไหวสวนทางกับคุณ 2% มาร์จิ้นทั้งหมดของคุณอาจหายไป

เอฟเฟกต์ "เครื่องขยายเสียง" ได้รับการบันทึกไว้อย่างกว้างขวาง:

ในการเทรด CFD เลเวอเรจเป็นปัจจัยหลักที่กำหนดทั้งโอกาสและความเสี่ยง ผลกระทบแบบ ‘ขยาย’ นี้เป็นดาบสองคม: สามารถเพิ่มผลกำไรได้ แต่ก็เร่งการขาดทุนได้เช่นกัน

—— แหล่งที่มา BrokerHiveX

หากต้องการคำอธิบายโดยละเอียดเพิ่มเติมเกี่ยวกับกลไกการเลเวอเรจและข้อจำกัดด้านกฎระเบียบ โปรดดูที่ CFD Leverage Guide ของ BrokerHiveX

โบรกเกอร์เป็นผู้กำหนดข้อกำหนดมาร์จิ้นและหน่วยงานกำกับดูแลจะตรวจสอบเพื่อให้แน่ใจว่าเทรดเดอร์มีเงินทุนเพียงพอที่จะครอบคลุมการขาดทุนที่อาจเกิดขึ้น ภายในปี 2568 หน่วยงานกำกับดูแลหลักๆ (เช่น FCA ของสหราชอาณาจักร ESMA ของสหภาพยุโรป และ ASIC ของออสเตรเลีย) ได้กำหนดเพดานเลเวอเรจที่เข้มงวดสำหรับเทรดเดอร์รายย่อย ซึ่งโดยทั่วไปจะจำกัดเลเวอเรจไว้ที่ 30:1 ในการซื้อขายฟอเร็กซ์

“หลังจากเหตุการณ์ต่างๆ เช่น วิกฤตฟรังก์สวิสในปี 2558 ESMA และ FCA เริ่มจำกัดการกู้ยืมเพื่อป้องกันไม่ให้นักลงทุนรายย่อยถูกขายทอดตลาดเนื่องจากความผันผวนอย่างรุนแรงของตลาด”

—— แหล่งที่มา BrokerHiveX

ขีดจำกัดเหล่านี้ออกแบบมาเพื่อปกป้องนักลงทุนรายย่อยจากความเสี่ยงที่มากเกินไปและความผันผวนของตลาดอย่างรุนแรง สำหรับนโยบายเลเวอเรจและข้อกำหนดมาร์จิ้นล่าสุดในภูมิภาคต่างๆ โปรดดู ฐานข้อมูลกฎระเบียบของ BrokerHiveX

การเรียกหลักประกันเกิดขึ้นเมื่อมูลค่าสุทธิในบัญชีของคุณ (ยอดคงเหลือ ± กำไรหรือขาดทุนจาก สถานะที่เปิดอยู่) ลดลงต่ำกว่าระดับหลักประกันที่คุณใช้ไป ณ จุดนี้ หลักประกันที่ใช้ได้ของคุณ จะเป็นศูนย์ และคุณไม่สามารถเปิดสถานะใหม่ได้ หากยังคงขาดทุนอยู่ โบรกเกอร์ของคุณอาจบังคับให้ปิดสถานะใดๆ เพื่อป้องกันไม่ให้บัญชีของคุณติดลบ

“เมื่อมูลค่าสุทธิของบัญชีเท่ากับมาร์จิ้น ระบบจะเรียกมาร์จิ้น ซึ่งหมายความว่ามาร์จิ้นที่ใช้ได้จะเป็นศูนย์ และไม่สามารถเปิดสถานะใหม่ได้”

—— แหล่งที่มา FP Markets

สถิติที่สำคัญ:

“80% ของการเรียกใช้หลักประกันเกิดขึ้นเมื่อเลเวอเรจเกิน 50:1”

—— แหล่งที่มา BrokerHiveX

สิ่งนี้แสดงให้เห็นว่ามีการเชื่อมโยงโดยตรงระหว่างความเสี่ยงจากเลเวอเรจสูงและความเสี่ยงในการเรียกหลักประกัน

(เนื้อหาต่อไปนี้จะยังคงได้รับการแปลทีละจุด ซึ่งรวมถึง สูตรการคำนวณการเรียกหลักประกัน กลยุทธ์การจัดการความเสี่ยง การเลือกจุดตัดขาดทุน/การจัดการตำแหน่ง/เลเวอเร จ วินัยในการซื้อขายและการจัดการทางจิตวิทยา การ เลือกโบรกเกอร์ที่ปฏิบัติตาม มาตรการในการจัดการกับการเรียกหลักประกัน ข้อสรุป และ ภาคผนวก (คำศัพท์ กรณีศึกษา เครื่องมือ) )

สูตรการคำนวณ Margin Call:

ระดับมาร์จิ้น (%) = (มูลค่าสุทธิของบัญชี ÷ มาร์จิ้นที่ใช้) × 100

การเรียกหลักประกันจะเกิดขึ้นเมื่อระดับหลักประกันลดลงต่ำกว่าเกณฑ์ที่โบรกเกอร์กำหนดไว้ (ปกติคือ 100%)

ตัวอย่าง:

หากคุณมีเงินทุนในบัญชี 1,000 ดอลลาร์ และใช้เงินทุนหลักประกันไปแล้ว 1,000 ดอลลาร์ ระดับเงินทุนหลักประกันของคุณจะเป็น 100% หากเงินทุนหลักประกันของคุณลดลงเหลือ 900 ดอลลาร์ ระดับเงินทุนหลักประกันของคุณจะกลายเป็น 90% ซึ่งอาจทำให้เกิดการเรียกเงินทุนหลักประกัน (ขึ้นอยู่กับนโยบายของโบรกเกอร์ของคุณ)

โบรกเกอร์ของคุณอาจแจ้งให้คุณทราบถึงการเรียกหลักประกัน แต่ก็ไม่ได้จำเป็นต้องทำเช่นนั้นเสมอไป

นายหน้าของคุณมีสิทธิ์ที่จะขอให้คุณเพิ่มมูลค่าสินทรัพย์ในบัญชีของคุณ บริษัทบางแห่งจะพยายามติดต่อคุณ แต่ไม่มีพันธะผูกพันที่จะต้องทำเช่นนั้น นายหน้าสามารถขายหลักทรัพย์ใดๆ ได้ทันที โดยไม่คำนึงถึงภาระผูกพันทางการเงินและภาษีของคุณ

—— แหล่งที่มา ของความภักดี

การเพิกเฉยต่อการเรียกหลักประกันอาจส่งผลให้เกิดการบังคับชำระบัญชี ซึ่งมักจะได้ราคาที่ไม่เอื้ออำนวย สำหรับรายละเอียดเพิ่มเติม โปรดดู นโยบายการเรียกหลักประกันและการเปิดเผยข้อมูลความเสี่ยงของ BrokerHiveX

คำสั่ง Stop-loss เป็นเครื่องมือสำคัญในการจำกัดการขาดทุนและป้องกันไม่ให้บัญชีของคุณถูกเรียกมาร์จิ้นคอล คำสั่ง Stop-loss แบบคงที่จะเป็นตัวกำหนดจุดขายที่กำหนดไว้ล่วงหน้า ในขณะที่ คำสั่ง Trailing Stop-loss จะปรับโดยอัตโนมัติเมื่อตลาดเคลื่อนไหวไปในทิศทางที่คุณต้องการ ช่วยให้คุณล็อกกำไรและลดความเสี่ยงได้

ใช้คำสั่งตัดขาดทุน (Stop-loss) หรือคำสั่ง Trailing Stop เพื่อหลีกเลี่ยงการเรียกหลักประกัน (Margin Call) คำสั่งเหล่านี้จะช่วยจำกัดการขาดทุนและป้องกันไม่ให้มูลค่าบัญชีของคุณลดลงต่ำกว่าระดับหลักประกันรักษาสภาพ (Maintenance Margin)

—— แหล่งที่มาของ BabyPips

แนวทางปฏิบัติที่ดีที่สุด:

ตั้งค่าจุดตัดขาดทุนตามความผันผวนของตลาด (เช่น ใช้ตัวบ่งชี้ ATR)

หลีกเลี่ยงการเพิ่มระยะห่างระหว่างจุดหยุดของคุณเพียงเพื่อ "ให้การซื้อขายมีพื้นที่มากขึ้น"

ใช้การหยุดตามเพื่อปกป้องกำไรอย่างไดนามิก

หากต้องการคำแนะนำจากผู้เชี่ยวชาญเพิ่มเติม โปรดดู ข้อมูลเชิงลึกจากผู้เชี่ยวชาญของ BrokerHiveX เกี่ยวกับการใช้คำสั่งหยุดการขาดทุน

การกำหนดขนาดตำแหน่ง ที่เหมาะสมจะช่วยให้มั่นใจได้ว่าการซื้อขายเพียงครั้งเดียวจะไม่ส่งผลกระทบต่อความอยู่รอดของบัญชีของคุณ การกำหนดขนาดตำแหน่งควรคำนวณตามระดับความเสี่ยงที่คุณยอมรับได้ (เช่น ความเสี่ยงไม่เกิน 1-2% ของมูลค่าสินทรัพย์ในบัญชีของคุณต่อการซื้อขาย)

การสร้างตำแหน่งเป็นชุด หมายถึงการเปิดตำแหน่งเล็กๆ ก่อน จากนั้นจึงค่อยๆ เพิ่มตำแหน่งเมื่อได้รับการยืนยันว่าแนวโน้มเป็นไปในทางที่ดี แทนที่จะลงทุนในตำแหน่งทั้งหมดในครั้งเดียว

การซื้อสถานะแบบเป็นกลุ่ม หมายถึงการเริ่มต้นด้วยสถานะขนาดเล็ก แล้วค่อยๆ เพิ่มสถานะขึ้นเมื่อราคาขยับไปในทิศทางที่ต้องการ โดยปรับจุดตัดขาดทุน (Stop-loss) วิธีการนี้มีความเสี่ยงน้อยกว่าการซื้อแบบ All-in ครั้งเดียว และมีโอกาสน้อยที่จะเกิดการเรียกหลักประกัน (Margin Call)

—— แหล่งที่มาของ BabyPips

กรณีศึกษา:

เทรดเดอร์ที่มีเงินทุนในบัญชี 10,000 ดอลลาร์สหรัฐฯ มีความเสี่ยง 1% (100 ดอลลาร์สหรัฐฯ) ต่อการเทรดแต่ละครั้ง แทนที่จะเปิดสถานะ 50,000 ดอลลาร์สหรัฐฯ ทั้งหมดในครั้งเดียว พวกเขาเริ่มต้นด้วย 10,000 ดอลลาร์สหรัฐฯ ค่อยๆ เพิ่มสถานะเมื่อกำไรเพิ่มขึ้น และปรับจุดตัดขาดทุน (Stop-loss) เพื่อปกป้องกำไร วิธีการนี้ช่วยลดความเสี่ยงและโอกาสที่จะถูกเรียกหลักประกัน

การเลือกเลเวอเรจที่เหมาะสมกับระดับความเสี่ยงที่ยอมรับได้และรูปแบบการซื้อขายของคุณเป็นสิ่งสำคัญ การใช้เลเวอเรจที่มากเกินไป (เช่น >50:1) อาจเพิ่มความเสี่ยงจากการเรียกหลักประกันได้อย่างมาก โดยเฉพาะในช่วงที่ตลาดมีความผันผวน

“เลเวอเรจที่คุณเลือกควรขึ้นอยู่กับระดับความเสี่ยงที่คุณยอมรับได้ กลยุทธ์การเทรด และขนาดบัญชี ไม่มีสิ่งที่เรียกว่า ‘เลเวอเรจสากล’ มีเพียงระดับเลเวอเรจที่เหมาะสมกับคุณที่สุดเท่านั้น”

—— แหล่งที่มา BrokerHiveX

ข้อมูลของ BrokerHiveX:

80% ของการเรียกใช้มาร์จิ้นเกิดขึ้นเมื่อเลเวอเรจสูงกว่า 50:1 เทรดเดอร์ส่วนใหญ่แนะนำให้ใช้ เลเวอเรจ แบบระมัดระวัง (≤10:1)

คำแนะนำ:

ลดการใช้เลเวอเรจในช่วงที่มีความผันผวนสูง

ปรับระดับเลเวอเรจเป็นประจำตามการเปลี่ยนแปลงของสภาวะตลาด

การตรวจสอบระดับมาร์จิ้นและมาร์จิ้นคงเหลือทุกวันเป็นสิ่งสำคัญอย่างยิ่ง กำหนดเกณฑ์มาร์จิ้นส่วนบุคคลให้สูงกว่าเกณฑ์ขั้นต่ำที่โบรกเกอร์กำหนด และดำเนินการเชิงรุกเมื่อใกล้ถึงเกณฑ์ขั้นต่ำ

“การจัดการความเสี่ยงที่มีประสิทธิผลนั้นรวมถึงการจัดสรรตำแหน่งอย่างเหมาะสม การตั้งคำสั่งหยุดการขาดทุน และการติดตามมาร์จิ้นของบัญชีอย่างต่อเนื่อง”

—— แหล่งที่มา BrokerHiveX

เครื่องมือ:

จัดการอย่างแข็งขันด้วยเครื่องคำนวณมาร์จิ้นและใบเสนอราคาแบบเรียลไทม์ของ BrokerHiveX

รักษามูลค่าสุทธิของบัญชีให้เพียงพอเพื่อหลีกเลี่ยงการชำระบัญชีโดยบังคับ

วินัยในการซื้อขาย หมายถึง การยึดมั่นตามแผนการซื้อขายและกฎการจัดการความเสี่ยงอย่างเคร่งครัด โดยไม่หวั่นไหวต่ออารมณ์หรือเสียงรบกวนของตลาด

“วินัยในการเทรดสร้างเกราะป้องกันผ่านคำสั่ง Stop Loss และกฎการจัดการสถานะ พารามิเตอร์เหล่านี้จำกัดการขาดทุนที่อาจเกิดขึ้นจากการเทรดเพียงครั้งเดียวให้เหลือเพียง 1-2% ของมูลค่าบัญชีทั้งหมด ซึ่งเป็นการรักษาเงินทุนไว้สำหรับโอกาสในอนาคต”

—— แหล่งที่มาของ TradeFundrr

สถิติ:

ผู้ค้าที่มีวินัยจะจำกัดการขาดทุนไว้ที่ 1-2% ต่อการซื้อขายแต่ละครั้ง ในขณะที่ผู้ค้าที่ไม่มีวินัยจะเสี่ยง 5-10% และประสบกับการสูญเสียสูงกว่าโดยเฉลี่ย 25%

วินัยช่วยป้องกันการกระทำทางอารมณ์ เช่น การซื้อขายเพื่อแก้แค้น หรือการใช้ประโยชน์จากเงินกู้มากเกินไป ซึ่งมักนำไปสู่การเรียกหลักประกัน

การรักษาวินัยต้องอาศัยความเข้มแข็งทางจิตใจ เทคนิคทั่วไปมีดังนี้:

จัดทำสมุดบันทึกการซื้อขาย: บันทึกการซื้อขายและอารมณ์ และระบุรูปแบบ

การฝึกสติ: อยู่ในปัจจุบันขณะและหลีกเลี่ยงการตัดสินใจโดยหุนหันพลันแล่น

รายการตรวจสอบก่อนการซื้อขาย: ยืนยันว่าเงื่อนไขความเสี่ยงทั้งหมดเป็นไปตามที่กำหนดก่อนเข้าสู่ตลาด

งานวิจัยด้านการเงินเชิงพฤติกรรมแสดงให้เห็นว่าการจัดการความกลัวและความโลภเป็นสิ่งสำคัญอย่างยิ่งต่อการหลีกเลี่ยงการใช้เลเวอเรจที่มากเกินไปและการซื้อขายมากเกินไป สำหรับกลยุทธ์เชิงพฤติกรรมเพิ่มเติม โปรดดู ข้อมูลเชิงลึกจากผู้เชี่ยวชาญของ BrokerHiveX

การกำกับดูแลด้านกฎระเบียบช่วยให้มั่นใจได้ว่านายหน้าปฏิบัติตามกฎเกณฑ์ด้านมาร์จิ้นและเลเวอเรจ จึงช่วยปกป้องผู้ซื้อขายจากการปฏิบัติที่ไม่เป็นธรรม

“หลังจากเหตุการณ์ต่างๆ เช่น วิกฤตฟรังก์สวิสในปี 2558 ESMA และ FCA เริ่มจำกัดการกู้ยืมเพื่อป้องกันไม่ให้นักลงทุนรายย่อยถูกขายทอดตลาดเนื่องจากความผันผวนอย่างรุนแรงของตลาด”

—— แหล่งที่มา BrokerHiveX

BrokerHiveX จัดอันดับโบรกเกอร์ที่ผ่านการตรวจสอบและสถานะการกำกับดูแล เพื่อช่วยให้คุณเลือกโบรกเกอร์ที่มีลักษณะดังต่อไปนี้:

การป้องกันยอดคงเหลือติดลบ

การแจ้งเตือนการเรียกหลักประกัน

เครื่องมือการจัดการความเสี่ยงขั้นสูง

โดยทั่วไปโบรกเกอร์ชั้นนำมักเสนอคุณสมบัติต่อไปนี้:

ประเภทคำสั่งขั้นสูง: Stop Loss, Trailing Stop, Guaranteed Stop

การเรียกหลักประกันแบบเรียลไทม์

เครื่องคำนวณมาร์จิ้นในตัว

สำหรับรายชื่อโบรกเกอร์ที่มีคุณสมบัติการควบคุมความเสี่ยงที่ยอดเยี่ยม โปรดดู โบรกเกอร์ที่ BrokerHiveX แนะนำ

หากคุณได้รับการเรียกชำระเงินประกัน คุณสามารถ:

เพิ่มเงินทุน เพื่อคืนระดับมาร์จิ้น

ปิดตำแหน่งที่ขาดทุน เพื่อลดการใช้มาร์จิ้น

เพื่อตอบสนองการเรียกหลักประกัน เทรดเดอร์มีสองทางเลือก คือ เพิ่มเงินทุนเข้าบัญชี หรือปิดสถานะบางส่วน หากไม่สามารถทำตามข้อกำหนดด้านหลักประกันได้ โบรกเกอร์อาจบังคับให้ปิดสถานะของพวกเขา

—— แหล่งที่มา FBS

การเพิกเฉยต่อมาร์จิ้นคอล (margin call) อาจนำไปสู่การบังคับขายสินทรัพย์ (chain delegation) โดยมักไม่มีการแจ้งให้ทราบล่วงหน้า ควรติดต่อโบรกเกอร์ของคุณโดยเร็วที่สุดเพื่อทำความเข้าใจเกี่ยวกับตัวเลือกต่างๆ ของคุณ

หลังจากมีการเรียกหลักประกันแล้ว คุณควร:

ทบทวนและปรับกลยุทธ์การซื้อขาย เพื่อป้องกันการเกิดซ้ำ

ประเมินเลเวอเรจและขนาดตำแหน่งใหม่

ใช้ประโยชน์จากทรัพยากรการศึกษาและการวิเคราะห์ของผู้เชี่ยวชาญของ BrokerHiveX เพื่อปรับปรุงอย่างต่อเนื่อง

สำหรับแหล่งการเรียนรู้เพิ่มเติม โปรดดูที่ แหล่งการศึกษา BrokerHiveX

การซื้อขายโดยใช้เลเวอเรจนั้นมีโอกาสมากมาย แต่ก็มีความเสี่ยงสูงเช่นกัน การเรียนรู้การบริหารความเสี่ยงอย่างเชี่ยวชาญเป็นสิ่งสำคัญอย่างยิ่งต่อการหลีกเลี่ยงการเรียกหลักประกันและการปกป้องเงินทุน ประเด็นสำคัญประกอบด้วย:

ทำความเข้าใจกลไกการใช้ประโยชน์และมาร์จิ้น

ทำความเข้าใจเกี่ยวกับทริกเกอร์และผลที่ตามมาของการเรียกเงินประกัน

ใช้เครื่องมือการจัดการความเสี่ยงที่แข็งแกร่ง (การหยุดการขาดทุน การควบคุมตำแหน่ง การใช้ประโยชน์แบบอนุรักษ์นิยม)

รักษาวินัยในการซื้อขายและความแข็งแกร่งทางจิตใจ

เลือกโบรกเกอร์ที่ได้รับการควบคุมและใช้เครื่องมือการจัดการความเสี่ยงของพวกเขา

ใช้ประโยชน์จากข้อมูลและแหล่งข้อมูลที่เชื่อถือได้ของ BrokerHiveX เพื่อช่วยคุณตัดสินใจเลือกโบรกเกอร์อย่างชาญฉลาดและบริหารความเสี่ยง หากต้องการข้อมูลเชิงลึกเพิ่มเติม สามารถดู อันดับโบรกเกอร์ฟอเร็กซ์ระดับโลก ฐานข้อมูลด้านกฎระเบียบ และ ข่าวสารทางการเงิน

| คำศัพท์ | คำนิยาม |

|---|---|

| การเรียกหลักประกัน | การแจ้งเตือนจากโบรกเกอร์ที่ขอเงินเพิ่มเติมเมื่อมูลค่าสุทธิของบัญชีลดลงเหลือระดับมาร์จิ้นที่ใช้ไป |

| คันโยก | ใช้เงินกู้ยืมเพื่อเพิ่มขนาดตำแหน่งการซื้อขายของคุณ |

| สต็อปลอส | คำสั่งที่ปิดตำแหน่งโดยอัตโนมัติเมื่อถึงเกณฑ์การสูญเสียที่กำหนดไว้ล่วงหน้า |

| ข้อกำหนดมาร์จิ้น | เงินทุนขั้นต่ำที่จำเป็นในการเปิด/รักษาสถานะเลเวอเรจ |

| มาร์จิ้นที่พร้อมใช้งาน | มูลค่าสุทธิของบัญชีที่สามารถใช้เปิดตำแหน่งใหม่ได้ |

หากต้องการเครื่องมือปฏิบัติจริงในการคำนวณความเสี่ยงการเรียกหลักประกัน ให้ใช้ เครื่องคำนวณหลักประกันของ BrokerHiveX

ตัวอย่างที่ 1: เทรดเดอร์เปิดสถานะมูลค่า 100,000 ดอลลาร์สหรัฐฯ โดยใช้เลเวอเรจ 100:1 ในบัญชีมูลค่า 1,000 ดอลลาร์สหรัฐฯ การเคลื่อนไหวเชิงลบ 1% ทำให้มาร์จิ้นหายไป ส่งผลให้เกิดการเรียกมาร์จิ้นและนำไปสู่การบังคับชำระบัญชี

กรณีที่ 2: เทรดเดอร์อีกรายใช้เลเวอเรจ 10:1 ตั้งจุดตัดขาดทุนไว้ที่ 2% และเข้าออเดอร์เป็นชุดๆ แม้ในตลาดที่ผันผวน บัญชีของพวกเขาก็ยังคงสูงกว่าเกณฑ์มาร์จิ้นที่กำหนด จึงสามารถหลีกเลี่ยงการเรียกมาร์จิ้นได้สำเร็จ

คู่มือนี้จัดทำโดย BrokerHiveX แหล่งข้อมูลที่เชื่อถือได้สำหรับการจัดอันดับโบรกเกอร์ระดับโลก ข้อมูลด้านกฎระเบียบ และข้อมูลเชิงลึกเกี่ยวกับตลาดจากผู้เชี่ยวชาญ สำหรับข้อมูลเพิ่มเติม โปรดไปที่ BrokerHiveX

BrokerHivex เป็นแพลตฟอร์มสื่อทางการเงินที่แสดงข้อมูลจากอินเทอร์เน็ตสาธารณะหรือข้อมูลที่ผู้ใช้อัปโหลด BrokerHivex ไม่ได้รับรองแพลตฟอร์มหรือตราสารซื้อขายใดๆ เราไม่รับผิดชอบต่อข้อพิพาทหรือความเสียหายใดๆ ที่อาจเกิดขึ้นจากการใช้ข้อมูลนี้ โปรดทราบว่าข้อมูลที่แสดงบนแพลตฟอร์มอาจล่าช้า และผู้ใช้ควรตรวจสอบความถูกต้องด้วยตนเอง