BrokerHiveX

BrokerHiveXTrang chủSàn giao dịchTin tứcSự đánh giáHọc viện Đầu tưPhơi bàyHỏi đáp Tài chính

BrokerHiveX

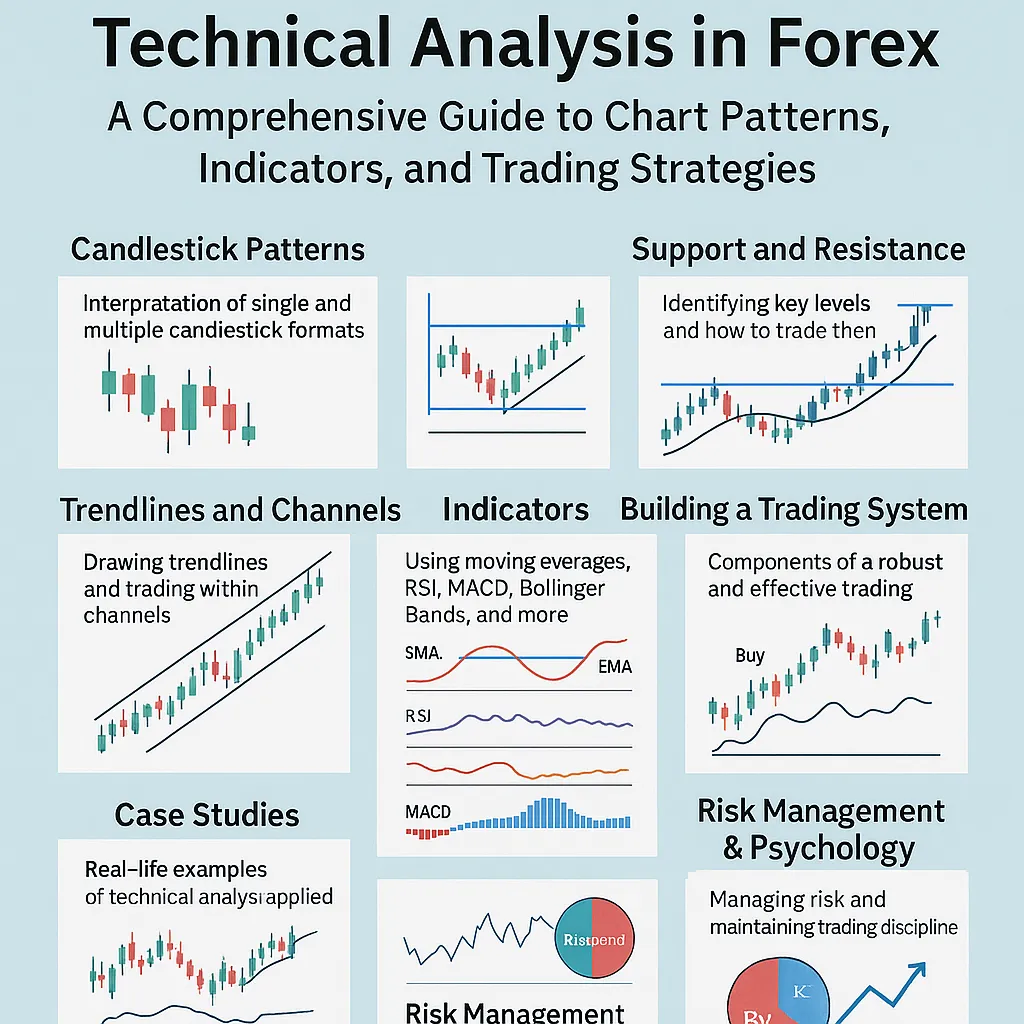

BrokerHiveXTóm tắt:Phân tích kỹ thuật là một phương pháp cốt lõi trong giao dịch ngoại hối. Bài viết này trình bày chi tiết các mô hình nến, đường xu hướng và kênh giá, ngưỡng hỗ trợ và kháng cự, các chỉ báo phổ biến, và cách xây dựng một hệ thống giao dịch hoàn chỉnh. Bài viết cũng kết hợp các ví dụ thực tế, quản lý rủi ro và kỷ luật tâm lý để giúp các nhà giao dịch xây dựng một mô hình lợi nhuận dài hạn, có thể lặp lại.

Thị trường ngoại hối hoạt động 24/7, với khối lượng giao dịch khổng lồ và tính thanh khoản cực cao. Trong khi các yếu tố cơ bản quyết định hướng đi dài hạn, phân tích kỹ thuật là công cụ chính xác duy nhất giúp các nhà giao dịch tham gia và thoát khỏi thị trường .

Phân tích kỹ thuật tiết lộ tâm lý thị trường thông qua giá và khối lượng.

Hỗ trợ và kháng cự, đường xu hướng và các chỉ báo có thể biến đổi các điều kiện thị trường hỗn loạn thành các mô hình có thể hành động được.

Nếu không có phân tích kỹ thuật, các nhà giao dịch thường không thể tìm được điểm vào và ra hợp lý.

Trường hợp thực tế: Năm 2019, tỷ giá EUR/USD giảm từ 1,15 xuống 1,09. Nguyên nhân cơ bản là "khu vực đồng euro yếu + đồng đô la mạnh", nhưng điểm đột phá quan trọng của phân tích kỹ thuật (mức hỗ trợ 1,1300 đã bị phá vỡ) chính là tín hiệu vào lệnh thực tế.

Búa : Bóng dưới dài cho thấy một đợt phản công mua mạnh, thường thấy ở phía dưới.

Sao băng : Đường bóng trên dài, thể hiện sức mạnh của phe bán và thường được nhìn thấy ở phía trên.

Nến trắng dài/nến đen dài : tín hiệu tiếp tục xu hướng.

Trường hợp: Trong đợt sụp đổ do đại dịch năm 2020, cặp USD/JPY đã hình thành đường búa điển hình gần mức 101, sau đó bắt đầu phục hồi.

Engulfing : Tín hiệu đảo chiều thường xuất hiện vào cuối xu hướng.

Harami : Xu hướng có thể yếu đi.

Sao mai/Sao chiều : Một tín hiệu đảo chiều mạnh.

Lời khuyên thực tế: Các mô hình K-line phải được sử dụng kết hợp với hỗ trợ và kháng cự. Tỷ lệ chiến thắng khi chỉ sử dụng chúng là có hạn.

Hỗ trợ : Mức mà việc mua có khả năng xuất hiện khi giá giảm.

Kháng cự : Mức mà lực bán có khả năng tăng khi giá tăng.

Những thăng trầm trong lịch sử.

Làm tròn số (1,1000 cho EUR/USD, 150,00 cho USD/JPY).

Đường trung bình động.

Đường thoái lui Fibonacci.

Năm 2017, cặp USD/JPY liên tục tìm thấy ngưỡng hỗ trợ tại 108, cuối cùng hình thành cấu trúc đáy và sau đó tăng lên 114. Mức hỗ trợ và kháng cự phản ánh sự đồng thuận của các quỹ thị trường.

Xu hướng tăng: Nối hai hoặc nhiều điểm thấp.

Xu hướng giảm: Nối hai hoặc nhiều điểm cao.

Góc đường xu hướng càng dốc thì càng không ổn định.

Kênh song song: Giá dao động giữa mức hỗ trợ và kháng cự.

Kênh xiên: giá di chuyển theo xu hướng.

Các nhà giao dịch có thể mua thấp và bán cao trong kênh xu hướng hoặc theo xu hướng khi có sự đột phá.

Đường trung bình động đơn giản (SMA) : Làm mượt biến động giá.

Đường trung bình động hàm mũ (EMA) : Nhạy cảm hơn với giá gần đây.

Golden Cross/Death Cross : Tín hiệu xu hướng dài hạn.

Đường giao nhau nhanh/chậm : đảo ngược xu hướng.

Phóng to biểu đồ : xu hướng tăng cường.

Mua quá mức > 70, bán quá mức < 30.

Tín hiệu phân kỳ thường xuất hiện khi xu hướng đảo ngược.

Thu hẹp: Thị trường sắp bùng nổ.

Sự bùng nổ: Có thể bắt đầu một xu hướng.

Đo lường mức độ biến động để sử dụng trong việc thiết lập lệnh dừng lỗ.

Kinh nghiệm thực tế: Các chỉ báo không phải là công cụ dự đoán mà là công cụ xác nhận bổ trợ. Tránh phụ thuộc vào một chỉ báo duy nhất.

Đầu và vai trên/dưới : Một mô hình đảo chiều cổ điển.

Đỉnh đôi/đáy đôi : tín hiệu đảo chiều giá.

Sự củng cố hình tam giác : đột phá có nghĩa là xu hướng tiếp tục.

Cờ/Nêm : Sự tạm dừng trong một xu hướng.

Trường hợp: Năm 2018, EUR/USD hình thành mô hình đầu và vai và nhanh chóng giảm 400 điểm sau khi phá vỡ đường viền cổ.

Xu hướng đã rõ ràng.

Chỉ báo này cộng hưởng với mô hình đường K.

Mức hỗ trợ/kháng cự cung cấp mức dừng lỗ hợp lý.

Nguy cơ đơn lẻ ≤2%.

Sử dụng ATR để xác định khoảng cách dừng lỗ.

Chốt lời cố định: tỷ lệ rủi ro-lợi nhuận 1:2.

Chốt lời theo sau: giữ lại lợi nhuận.

Chốt lời theo từng đợt: giảm rủi ro mất vốn.

Đồng đô la Mỹ mạnh lên vào năm 2021 và tỷ giá EUR/USD giảm xuống dưới mức hỗ trợ quan trọng là 1,2000.

Tín hiệu kỹ thuật: Đường MA cắt chết + Đường MACD cắt chết.

Điểm vào lệnh: bán khống ở mức 1,1980, dừng lỗ ở mức 1,2100, chốt lời ở mức 1,1700.

Kết quả: Thị trường đạt mục tiêu và lợi nhuận là 280 điểm.

Do ảnh hưởng của dịch bệnh năm 2020, tỷ giá GBP/USD đã giảm mạnh xuống mức 1,1400.

Tín hiệu đường K: đường búa + phân kỳ bán quá mức của RSI.

Vào lệnh: lệnh mua ở mức 1,1500, lệnh dừng lỗ ở mức 1,1350.

Thoát: 1.2000, lợi nhuận 500 điểm.

Lòng tham : theo đuổi mức cao sau khi đột phá mà không đặt lệnh dừng lỗ.

Nỗi sợ : Đóng cửa ngay khi đạt được mức hỗ trợ và bỏ lỡ thị trường.

Kỷ luật : Phân tích kỹ thuật phải đi kèm với việc thực hiện nghiêm ngặt.

Công cụ tâm lý:

Viết ra kế hoạch giao dịch của bạn.

Lỗi đánh giá hàng ngày.

Chấp nhận thua lỗ là một chi phí trong kinh doanh.

Rủi ro cho mỗi đơn hàng là ≤2%.

Mức giảm tối đa ≤20%.

Biểu đồ hàng tháng/hàng tuần: xác định xu hướng dài hạn.

Đường hàng ngày: Xác định hướng chính.

4H/1H: Thực hiện điểm vào.

Ví dụ: Theo xu hướng tăng giá trên biểu đồ hàng ngày, sự thoái lui trên biểu đồ 1 giờ tạo ra cơ hội mua hoàn hảo.

Nhận dạng mẫu AI : tự động quét dòng K và các mẫu.

Tối ưu hóa chỉ báo dữ liệu lớn : Chọn tham số chỉ báo tốt nhất dựa trên hiệu suất lịch sử.

Giao dịch định lượng : chuyển đổi phân tích kỹ thuật thành các quy tắc thuật toán.

Phân tích kỹ thuật là "bản đồ và la bàn" của nhà giao dịch ngoại hối.

Ngôn ngữ K-line tiết lộ tâm lý thị trường.

Xu hướng và chỉ số cung cấp khuôn khổ hoạt động.

Kiểm soát rủi ro và tâm lý đảm bảo sự tồn tại lâu dài.

👉 Phân tích kỹ thuật không phải là dự đoán tương lai mà là xây dựng lợi thế xác suất .

Câu hỏi 1: Người mới bắt đầu nên học chỉ báo nào?

A1: Đường trung bình động, đơn giản và trực quan.

Câu hỏi 2: Phân tích kỹ thuật có thể đảm bảo lợi nhuận không?

A2: Không, nhưng nó có thể mang lại lợi thế về mặt xác suất.

Câu 3: Làm thế nào để tránh việc lạm dụng chỉ số?

A3: Sử dụng tối đa 2-3 chỉ báo để tránh phức tạp quá mức

BrokerHivex là một nền tảng truyền thông tài chính hiển thị thông tin được lấy từ internet công cộng hoặc do người dùng tải lên. BrokerHivex không xác nhận bất kỳ nền tảng hoặc công cụ giao dịch nào. Chúng tôi không chịu trách nhiệm cho bất kỳ tranh chấp hoặc tổn thất giao dịch nào phát sinh từ việc sử dụng thông tin này. Xin lưu ý rằng thông tin hiển thị trên nền tảng có thể bị chậm trễ, và người dùng nên tự xác minh tính chính xác của thông tin.