BrokerHiveX

BrokerHiveX BrokerHiveX

BrokerHiveX BrokerHiveX

BrokerHiveX摘要:外匯槓桿詳解:什麼是外匯槓桿?它如何放大收益與風險?權威監管(FCA、ESMA)如何限制槓桿?本文結合案例與風險對比,為投資人提供全面解讀與實務建議。

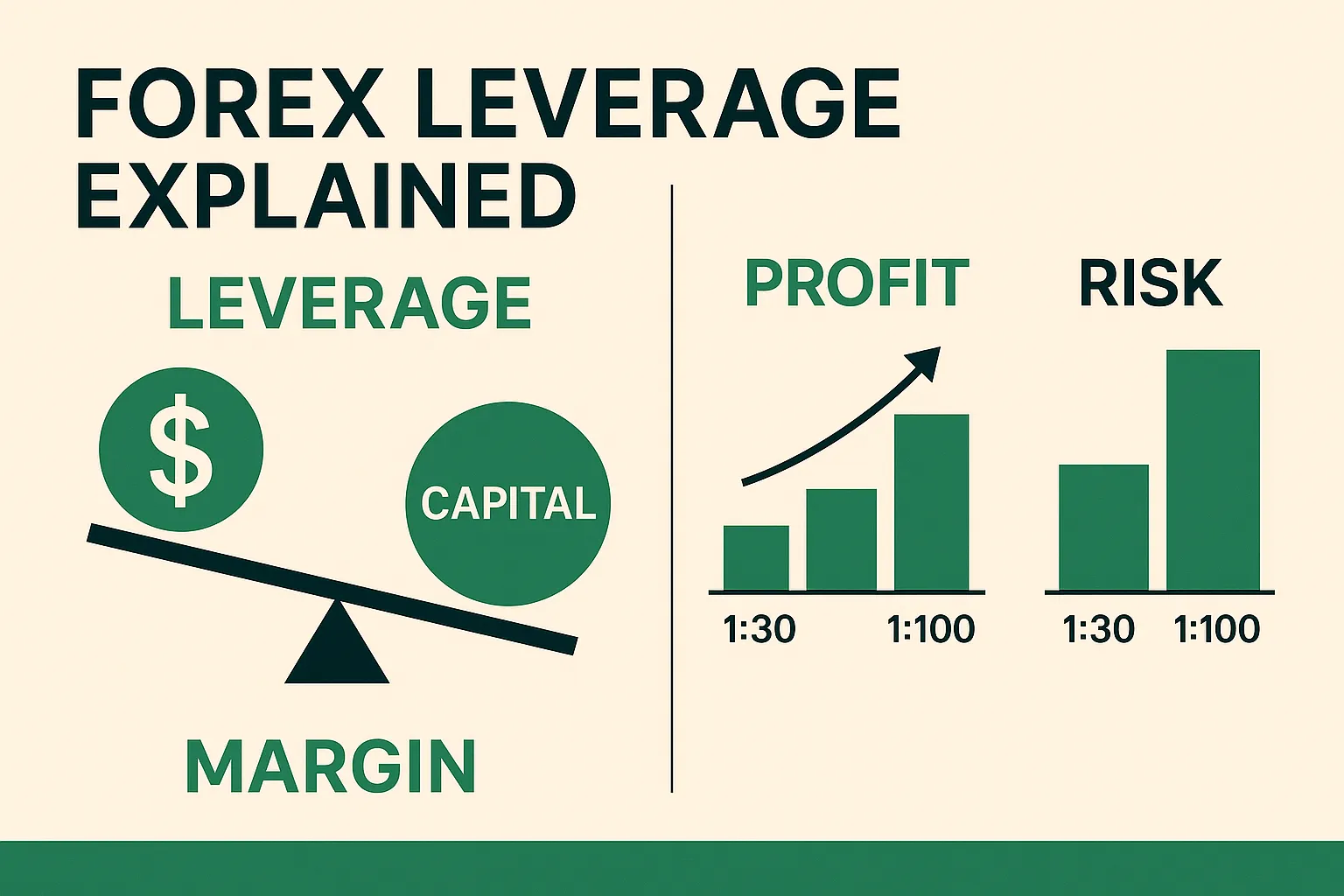

外匯槓桿(Leverage)指的是投資者透過經紀商提供的信用放大交易資金的能力。簡單來說,就是用較少的保證金(Margin)控制更大金額的交易。例如,1:100 槓桿意味著只需1,000 美元保證金,就可以交易100,000 美元的外匯合約。

在權威金融教材(如《國際金融學》)和英國金融行為監理局(FCA)的定義中,都強調槓桿是一種雙面刃:既能放大利潤,也能放大虧損。

例1:低槓桿(1:30)

投資者投入1,000 美元,使用1:30 槓桿,可交易30,000 美元的合約。若匯率上漲1%,獲利300 美元,殖利率30%。

例2:高槓桿(1:500)

同樣投入1,000 美元,使用1:500 槓桿,可交易500,000 美元的合約。若匯率上漲1%,獲利5,000 美元,收益率為500%。

從收益看,槓桿越高,資金利用率越強,但背後風險倍增。

高槓桿在市場波動中會導致嚴重虧損:

波動放大:只要行情逆轉0.2%,高槓桿帳戶可能觸發「爆倉」(Margin Call)。

心理壓力:過高槓桿使投資人面臨過度交易和情緒失控。

監管風險:多數已開發市場已限制零售交易者的槓桿。

⚠️權威監管限制舉例

ESMA(歐洲證券與市場管理局) :歐盟零售客戶最高槓桿1:30。

FCA(英國) :同樣限制零售外匯槓桿在1:30。

ASIC(澳洲證券投資委員會) :外匯零售槓桿上限為1:30。

部分離岸監管:如伯利茲、塞席爾允許1:500,吸引追求高槓桿的交易者。

| 槓桿比例 | 盈虧放大 | 保證金要求 | 爆倉機率 | 適合人群 |

|---|---|---|---|---|

| 1:30 | 中等 | 較高 | 較低 | 初學者、穩健投資者 |

| 1:100 | 高 | 中等 | 中高 | 有經驗交易者 |

| 1:500 | 極高 | 極低 | 極高 | 高風險偏好者 |

設定風險承受度:將單筆風險控制在帳戶資金的1%–2%。

避免全倉操作:即使有高槓桿,也要分散交易,不宜過度集中。

選擇合規經紀商:優先選擇受FCA、ASIC、NFA 監管的平台。

結合停損機制:任何槓桿交易都必須配合嚴格停損。

外匯槓桿是一種能夠放大資金利用率的工具,但同時也是市場中導致「爆倉」和帳戶清除的主要原因。權威監管機構普遍將零售客戶槓桿限制在1:30 ,旨在保護投資者利益。對新手而言,應理解槓桿本質,理性選擇比例,並嚴格執行風險管理,才能在外匯市場中長期生存。

BrokerHivex 是一個金融媒體平台,顯示來自公共網路或使用者上傳的資訊。 BrokerHivex 不支援任何交易平台或品種。我們不對因使用此資訊而產生的任何交易糾紛或損失負責。請注意,平台顯示的資訊可能會延遲,用戶應獨立驗證以確保其準確性。