BrokerHiveX

BrokerHiveX BrokerHiveX

BrokerHiveX BrokerHiveX

BrokerHiveX摘要:槓桿交易是現代金融市場中最強大——也是最危險——的工具之一。它允許交易者用遠小於頭寸規模的資金來控制市場,從而放大了利潤和虧損。這種「擴大機」效應是一把雙面刃:它既能加速收益,也能快速放大虧損,往往導致令人畏懼的追加保證金通知。

槓桿交易是現代金融市場中最強大——也是最危險——的工具之一。它允許交易者用遠小於頭寸規模的資金來控制市場,從而放大了利潤和虧損。這種「擴大機」效應是一把雙面刃:它既能加速收益,也能快速放大虧損,往往導致令人畏懼的追加保證金通知。根據英國金融行為監理局(FCA)的數據,74% 至89% 的散戶差價合約(CFD)交易者虧損,這凸顯了在交易前理解槓桿和保證金機制的重要性source 。

追加保證金通知不僅是技術事件—它可能決定帳戶的存亡。有效的風險管理對於避免追加保證金和被迫平倉至關重要。本指南依托BrokerHiveX 的權威資料和監管洞察,為您提供管理槓桿風險、實施穩健停損策略和維持交易紀律的知識和方法。作為全球經紀商排名、監管資訊和專家市場分析的可信來源,BrokerHiveX 是交易者和專業人士不可或缺的資源。

槓桿允許交易者用相對較少的資金(即保證金)來控制更大的部位。槓桿比率(例如50:1)決定了每單位自有資金可以撬動多少市場曝險。例如,50:1 的槓桿意味著1,000 美元的保證金可以控制50,000 美元的部位。

數學關係:

槓桿比率= 頭寸規模÷ 保證金

保證金要求(%) = 1 ÷ 槓桿比率× 100

例子:

若您想以50:1 槓桿開立100,000 美元的頭寸,則需要2,000 美元的保證金(100,000 ÷ 50 = 2,000)。如果市場反向波動2%,您的全部保證金可能會被抹去。

「放大器」效應已被廣泛記錄:

「在差價合約(CFD)交易中,槓桿是決定機會和風險的核心因素。這種『放大器』效應是一把雙刃劍:它既能放大利潤,也能加速虧損。”

—— BrokerHiveX source

更多槓桿機制與監理限制詳解,請參考BrokerHiveX 的CFD 槓桿指南。

保證金要求由經紀商設定,並受監管機構監督,以確保交易者有足夠資本覆蓋潛在虧損。到2025 年,主要監管機構(如英國FCA、歐盟ESMA、澳洲ASIC)均對散戶實施嚴格的槓桿上限,通常外匯槓桿不超過30:1。

“在2015 年瑞郎危機等事件後,ESMA 和FCA 開始限制槓桿,以防止散戶因劇烈市場波動而被清算。”

—— BrokerHiveX source

這些限制旨在保護散戶免受過度風險和市場劇烈波動的影響。不同地區的最新槓桿政策和保證金要求,請查閱BrokerHiveX 監管資料庫。

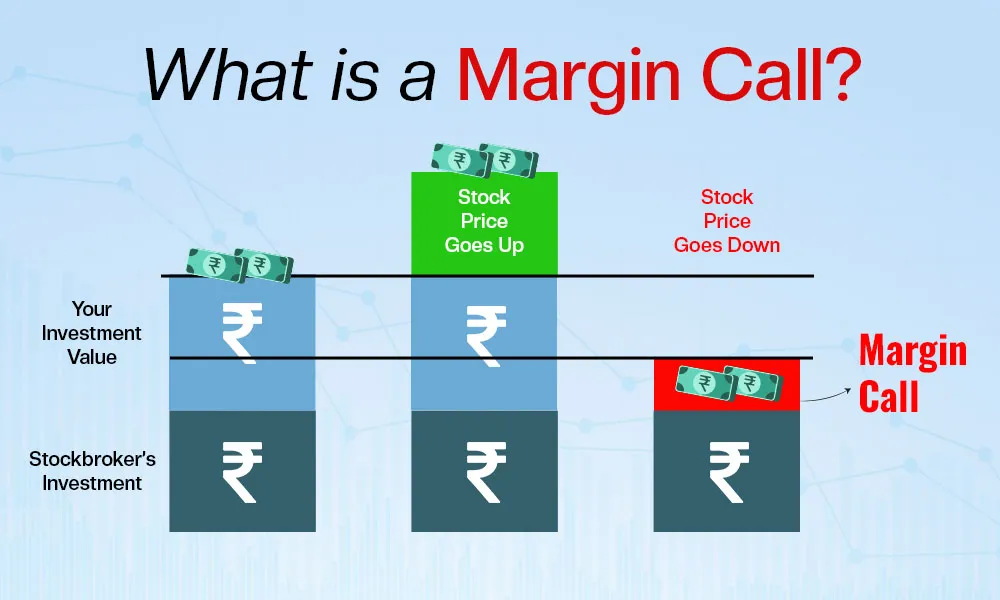

當您的帳戶權益(餘額± 持倉盈虧)跌至所用保證金水準時,就會出現追加保證金通知。此時,可用保證金為零,您無法開立新倉。如果虧損持續,您的經紀商可能會強制平倉,以防止帳戶出現負數。

“當帳戶權益等於保證金時,就會觸發追加保證金通知,意味著可用保證金為零,無法開新倉。”

—— FP Markets source

關鍵數據:

“80% 的追加保證金發生在槓桿超過50:1 的情況下。”

—— BrokerHiveX source

這說明高槓桿與追加保證金風險之間有直接關聯。

(以下內容繼續逐條翻譯,包括追加保證金計算公式、風險管理策略、停損/倉位管理/槓桿選擇、交易紀律與心理管理、選擇合規經紀商、應對追加保證金的措施、結論、以及附錄(術語表、案例研究、工具) 。)

追加保證金計算公式:

保證金水準(%) = (帳戶權益÷ 已用保證金) × 100

當保證金水準低於經紀商設定的門檻(通常為100%)時,就會觸發追加保證金通知。

例子:

如果您有1,000 美元帳戶權益,並使用了1,000 美元保證金,則保證金水準為100%。如果權益降至900 美元,保證金水準變為90%,可能會觸發追加保證金通知(視經紀商政策而定)。

經紀商可能會通知您追加保證金,但並非總是有此義務。

「您的券商擁有自主決定權,來要求您增加帳戶權益。有些公司會嘗試聯繫您,但他們並沒有義務這樣做。他們可以立即賣出任意證券,而不考慮您的財務和稅務義務。”

—— Fidelity source

忽視追加保證金通知可能導致被強制平倉,且往往是在不利價格下執行。更多詳情請見BrokerHiveX 經紀商追加保證金政策與風險揭露。

停損單是限制虧損、防止帳戶觸發追加保證金的重要工具。固定停損設定一個預定的退出點,而移動停損會隨著市場朝有利方向移動而自動調整,有助於鎖定利潤並減少風險。

“使用止損單或移動止損來避免追加保證金。這些訂單能夠限制您的虧損,防止帳戶價值跌破維持保證金水平。”

—— BabyPips source

最佳實踐:

根據市場波動性設定停損(如使用ATR 指標)。

避免為了「給交易更多空間」而拉大停損距離。

使用移動停損動態保護利潤。

更多專家指導請參閱BrokerHiveX 停損使用專家見解。

合理的部位大小確保單一交易不會威脅帳戶存亡。應根據風險承受能力計算部位大小(例如每筆交易風險不超過帳戶權益的1-2%)。

分批建倉意味著先開小倉,再在趨勢確認有利時逐步加倉,而不是一次性全倉投入。

“分批建倉意味著先從小倉開始,隨著價格對您有利而逐步加倉,同時調整止損。這種方法比一次性全倉風險更低,觸發追加保證金的概率更小。”

—— BabyPips source

案例研究:

擁有10,000 美元帳戶權益的交易者,每筆交易風險1%(100 美元)。他沒有一次性開50,000 美元倉位,而是先用10,000 美元建倉,隨著盈利逐步加倉,並調整止損以保護收益。這種方式降低了風險敞口,減少了觸發追加保證金的可能性。

選擇適合自身風險承受能力和交易風格的槓桿非常重要。過高的槓桿(如>50:1)會顯著增加追加保證金風險,尤其是在市場劇烈波動時。

“您選擇的槓桿應基於風險偏好、交易策略和帳戶規模。不存在'通用槓桿',只有最適合您的槓桿水平。”

—— BrokerHiveX source

BrokerHiveX 數據:

80% 的追加保證金發生在槓桿高於50:1 的情況。大多數交易者建議採用保守槓桿(≤10:1) source 。

指導建議:

在高波動期間降低槓桿。

隨市場環境變化定期調整槓桿水平。

每天監控保證金水準和可用保證金至關重要。應設定比經紀商最低要求更高的個人保證金門檻,並在臨近時提前採取措施。

“有效的風險管理包括合理分配倉位、設置止損、持續監控帳戶保證金。”

—— BrokerHiveX source

工具:

使用BrokerHiveX 的即時報價與保證金計算器進行主動管理。

維持足夠的帳戶權益以避免被迫平倉。

交易紀律指嚴格遵守交易計畫與風險管理規則,不受情緒或市場噪音影響。

「交易紀律透過止損單和倉位管理規則建立保護屏障。這些參數將單筆交易潛在虧損限制在帳戶總值的1-2%,為未來機會保留資本。”

—— TradeFundrr source

統計數據:

有紀律的交易者將單筆虧損限制在1-2%,而缺乏紀律的交易者風險5-10%,平均虧損高出25%。

紀律能防止情緒化操作,例如報復性交易或過度使用槓桿,這些往往導致追加保證金。

保持紀律需要心理韌性。常見技巧包括:

寫交易日誌:記錄交易與情緒,辨識模式。

正念練習:保持當下,避免衝動決策。

交易前檢查清單:在進場前確認所有風險條件符合要求。

行為金融學研究表明,管理恐懼與貪婪對避免過度槓桿和過度交易至關重要。更多行為策略請見BrokerHiveX 專家見解。

監管監督確保經紀商遵守保證金和槓桿規則,從而保護交易者免受不公平操作。

“在2015 年瑞郎危機等事件後,ESMA 和FCA 開始限制槓桿,以防止散戶因劇烈市場波動而被清算。”

—— BrokerHiveX source

BrokerHiveX 提供驗證過的經紀商排名與監管狀態,協助您選擇具備以下特性的經紀商:

負餘額保護

追加保證金提醒

進階風險管理工具

頂級經紀商通常提供以下功能:

高級訂單類型:停損、行動停損、保證停損

即時追加保證金通知

內建保證金計算器

想取得具備優秀風險控制功能的經紀商列表,請參閱BrokerHiveX 推薦經紀商。

如果您收到追加保證金通知,可以:

追加資金以恢復保證金水平

平掉虧損部位以減少保證金佔用

「為滿足追加保證金,交易者有兩種選擇:向帳戶追加資金或平掉部分倉位。若未能滿足,可能會被經紀商強制平倉。”

—— FBS source

忽視追加保證金通知可能導致強制平倉,且往往不會事先通知。請及時與經紀商溝通,以了解可行的選項。

在經歷追加保證金通知後,您應當:

回顧並調整交易策略以防止再次發生

重新評估槓桿和部位大小

利用BrokerHiveX 的教育資源與專家分析持續提升

更多學習資源請參閱BrokerHiveX 教育資源。

槓桿交易提供了巨大的機會,但同時伴隨著顯著風險。掌握風險管理對於避免追加保證金和保護資本至關重要。核心要點包括:

理解槓桿與保證金機制

認識追加保證金觸發條件與後果

使用穩健的風險管理工具(停損、部位控制、保守槓桿)

維持交易紀律與心理韌性

選擇受監管的經紀商並使用其風險控制工具

請利用BrokerHiveX 的權威資料和資源,協助您做出明智的經紀商選擇和風險管理。更多洞察,請造訪全球外匯經紀商排名、監管資料庫和財經新聞。

| 術語 | 定義 |

|---|---|

| 追加保證金通知 | 當帳戶權益跌至已用保證金水準時,經紀商要求追加資金的通知。 |

| 槓桿 | 使用借入資金來擴大交易部位規模。 |

| 停損 | 按預設虧損閾值自動平倉的訂單。 |

| 保證金要求 | 開立/維持槓桿部位所需的最低資金。 |

| 可用保證金 | 可用於開立新倉的帳戶權益。 |

想要體驗式工具來計算您的追加保證金風險,請使用BrokerHiveX 保證金計算器。

案例1:一名交易者在1,000 美元帳戶上使用100:1 槓桿開立100,000 美元頭寸。 1% 的反向波動抹去保證金,觸發追加保證金並導致強制平倉。

案例2:另一位交易者採用10:1 槓桿,設定停損風險2%,並分批建倉。即便在波動行情中,帳戶仍維持在保證金要求之上,成功避免追加保證金。

本指南由BrokerHiveX 提供,作為您獲取全球經紀商排名、監管數據和專家市場洞察的權威來源。更多資訊請造訪BrokerHiveX 。

BrokerHivex 是一個金融媒體平台,顯示來自公共網路或使用者上傳的資訊。 BrokerHivex 不支援任何交易平台或品種。我們不對因使用此資訊而產生的任何交易糾紛或損失負責。請注意,平台顯示的資訊可能會延遲,用戶應獨立驗證以確保其準確性。